一、中国大蒜供需平衡形势分析(大蒜市场分析预警团队首席分析师 中国农业科学院农业信息研究所 周向阳) 截至10月底,主产区新季大蒜播种基本结束。受近两年大蒜种植经济效益较好影响,蒜农生产积极性较高,大蒜播种面积呈现主产区稳中略增、其他地区普遍增加态势。本月预计,2025年,中国大蒜面积为1188万亩,比上年增加57万亩;大蒜播种期各主产区总体气象条件利于大蒜生长,土壤墒情较好,预计单产为1.22吨/亩,与上年持平;产量为1449万吨,比上年增加69万吨;经济筑底企稳,消费回升向好,预计2025年大蒜鲜食消费量为499万吨,比上年增加17万吨;加工消费量为376万吨,比上年增加12万吨。据中国气象局评估,目前各主产区气温较常年偏高,可能会造成大蒜旺长,增加越冬受冻风险。后期需密切关注天气对各主产区大蒜产量的影响。

中国大蒜供需平衡表

(2024年11月会商发布)

|

指标 |

单位 |

2022年 |

2023年 |

2024年 |

2025年 (11月预测) |

|

总供给 |

万吨 |

1775 |

1685 |

1668 |

1718 |

|

期初库存 |

万吨 |

286 |

343 |

288 |

269 |

|

面积 |

万亩 |

1166 |

1081 |

1131 |

1188 |

|

产量 |

万吨 |

1489 |

1342 |

1380 |

1449 |

|

单产 |

吨/亩 |

1.28 |

1.24 |

1.22 |

1.22 |

|

进口量 |

万吨 |

0.04 |

0.04 |

0.04 |

0.04 |

|

总需求 |

万吨 |

1775 |

1685 |

1668 |

1718 |

|

国内消费量 |

万吨 |

1154 |

1118 |

1119 |

1148 |

|

其中: 鲜食消费量 |

万吨 |

506 |

479 |

482 |

499 |

|

加工消费量 |

万吨 |

370 |

362 |

364 |

376 |

|

种用消费量 |

万吨 |

217 |

228 |

232 |

232 |

|

损耗量 |

万吨 |

61 |

49 |

41 |

41 |

|

出口量 |

万吨 |

278 |

279 |

280 |

280 |

|

期末库存 |

万吨 |

343 |

288 |

269 |

290 |

|

国内市场批发均价 |

元/吨 |

6687 |

8909 |

10000-11000 |

10000-11000 |

指标解释与数据来源:

1.平衡表年度指当年1-12月,为自然年;

2.大蒜生产、库存、消费、损耗仅指秋冬季种植的大蒜;

3.大蒜的数量均指干蒜;

4.大蒜产量及面积:数据源自中国农科院遥感数据、联合国粮农组织(FAO)数据、山东农业大学监测数据、调研数据等;

5.期初库存指当年1月1日大蒜库存量,期末库存指当年12月31日大蒜库存量;

6.库存数据源自专家估计、实地调研等综合评估;

7.进口量、出口量:数据源自中国海关总署,并对蒜片等进行折算;

8.国内消费量:根据鲜食消费、加工消费等进行估算,鲜食消费量数据源自专家估计、实地调研等综合评估;

9.加工消费量:数据源自专家估计、实地调研等综合评估;

10.种用消费量=播种面积*亩均用种量,而每亩平均用种量源自调研数据;

11.损耗量:指大蒜在生产、收获、运输、加工、储存、消费等环节的累计损耗量;

12.国内市场批发均价:数据源自全国528个批发市场价格数据,包括产地批发市场和销地批发市场。

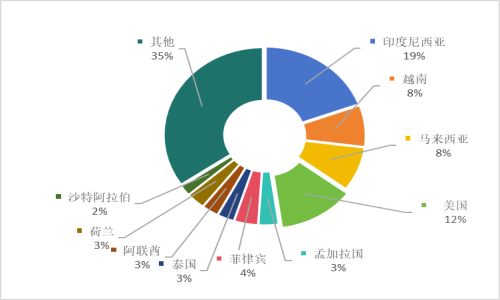

二、近期大蒜市场行情分析(大蒜市场分析预警团队首席分析师 中国农业科学院农业信息研究所 张晶) 大蒜产新后价格先跌后涨,9月份以来以涨为主。9月份以来,市场上流通的大蒜从库外蒜为主转为以冷库蒜为主,价格总体呈上涨趋势,但涨幅逐步收窄。从产地价格看,9月份大蒜产地(以金乡中混级为代表)均价每公斤7.90元,环比微跌0.5%,同比跌2.6%;10、11月份(至25日)均价每公斤分别为8.49、9.08元,环比分别涨7.4%、7.0%。从全国批发均价看,同期大蒜价格呈小幅上涨且涨幅收窄的趋势。9、10、11月份全国批发均价每公斤分别为11.34元、11.42元和11.50元,环比分别涨6.8%、0.7%和0.7%,同比平均高10%左右。分地区看,11月份山东批发均价涨幅明显收窄,江苏、河南已经开始由涨转跌。 价格行情波动主要受产量、库存、需求三高影响。2023产季大蒜产量同比增加,导致入库期大蒜价持续下探,后期随国内外需求增加,价格波动上行,但空间有限。一方面,产地价格9月份环比微跌,主要因为9月份是新季大蒜入库尾声,种植户售货意愿增强,小户囤积周期基本结束,需要转入能够租赁冷库存储的大贸易商手中,产地市场待售货源供应量增加,供大于求,地头价小幅下跌;此外,由于9月初整体库存水平高于预期,产量、库存双高,市场行情走弱,价格松动。另一方面,冷库蒜交易阶段,价格波动的一般规律呈先涨后跌。一般地,9月至次年5月,市场上主要为冷库蒜交易,其中9—10月受入库成本支撑,正常情况下价格高于8月份,且10月份中秋国庆节日效应拉动消费增加,叠加国际贸易活跃出口需求量增加,短期呈供不应求局面,价格保持上涨,今年9—11月的价格波动也符合上述特点。尤其是鲜或冷藏蒜头出口量季节性波动特征较明显,四季度进入出口旺季,10—11月份出口量连续冲高,带动了国内蒜价上行。 预计11月份下旬以后需求减少,价格继续上行的空间有限,将逐步转入下行,并回落至常年同期平均水平区间。从年内波动规律看,随着新季大蒜完全进入冷库销售期后,11—12月份存储商售货意愿增强,待售货源供应量充足,但国内需求进入淡季,且出口量随主要海外市场补货进入尾声而减少,形成供过于求局面,价格将转入小幅下行。尤其是今年蒜价处近些年偏高水平,新季种植意愿增强,在扩种预期下,如果不出现大范围灾害天气,后期冷库蒜价格可能以下行为主。 三、中国大蒜出口贸易分析(大蒜市场分析预警团队会商分析师 中国农业科学院农业经济与发展研究所 杨艳涛) 中国是全球最大的大蒜生产和出口国,中国大蒜以物美价廉和高性价比吸引了140多个国家和地区,具有较强的国际竞争力。据联合国粮农组织统计数据显示,2022年大蒜出口量和出口额分别占全球总出口量和出口额的78.8%和65.9%。总的看,中国大蒜出口以鲜或冷藏的蒜头等初级产品为主,出口市场集中度较高,出口平均价格低于世界平均价格,出口定价话语权较弱。从未来趋势看,高附加值的大蒜制品出口呈现逐年增加的态势。 一、中国大蒜出口总体情况 (一)中国大蒜出口在国际蔬菜市场占据重要地位 中国是全球最大的蔬菜出口国,联合国粮农组织数据显示,中国蔬菜出口量占世界蔬菜出口量的14%左右,2023年中国蔬菜出口量达到1316.15万吨,出口额达到185.46亿美元。大蒜是中国出口蔬菜中出口量最大的品类,2015-2023年,大蒜出口量均占蔬菜出口总量的18%左右,2023年中国大蒜出口量、出口额分别占蔬菜出口量的17.5%、出口额的16.71%,大蒜出口贸易在蔬菜出口中占有重要地位,近五年出口额平均增长率为9.98%,为蔬菜出口额增长率(3.63%)的2.75倍,显示出中国大蒜在国际蔬菜市场上较强的竞争力。 (二)近五年中国大蒜出口量、出口额增长态势明显 2023年中国大蒜出口量228.75万吨、出口额30.99亿美元,与2022年相比,出口量增加1.02%、出口额增加26.64%。中国大蒜出口量、出口额总体呈现波动上涨态势(图1),波动幅度均相对较大,部分年份超过20%。从出口量、出口额在全球的占比看,中国大蒜出口存在“量多额少”的现象。从大蒜出口额看,近五年总体保持稳定快速增长,平均增长率远高于出口量的增长率,说明中国大蒜出口“量多额少”的问题正在缓解。 二、中国大蒜出口品种结构分析 (一)大蒜出口以鲜或冷藏的蒜头等初级产品为主 中国大蒜出口品种主要以鲜或冷藏的蒜头、干大蒜、其他鲜或冷藏的大蒜、盐水大蒜、用醋或醋酸制成或保存的大蒜及冷冻蒜头等初级产品或初加工产品为主。据中国海关数据显示,2023年鲜或冷藏的蒜头出口规模最大,占出口总额的70.09%,其次是干大蒜、其他鲜或冷藏的大蒜和制作或保藏的蒜制品,出口额分别占比19.65%、4.94%、2.72%(表1)。近五年,中国鲜或冷藏的蒜头出口量占大蒜出口总量的比例均保持在84%~87%之间,出口额占大蒜出口总额的比例均保持在66%~74%之间。出口规模排位第二的干大蒜,近五年出口量占大蒜出口总量的比例保持在8.5%~10%之间,出口额占大蒜出口总额的比例保持在17%~25%之间。 (二)高附加值的大蒜制品出口呈现逐年增加的态势 自2022年以来中国制作或保藏的蒜制品出口增长势头强劲,据中国海关数据显示,2022年制作或保藏的蒜制品出口量为0.88万吨、出口额为0.28亿美元,2023年出口量为2.06万吨、出口额为0.84亿美元,分别同比增长133.56%和195.94%,为大蒜出口各品类中出口量、出口额增长率最大的品种。中国高附加值的大蒜深加工品出口正在呈现逐年增加的态势,这不仅得益于技术进步和国际市场的认可,也与国内大蒜产业的转型升级密切相关。随着中国大蒜产品出口结构的优化和产品附加值的提升,预计这一增长势头将继续保持。 三、中国大蒜出口国家/地区分析 (一)大蒜出口市场集中度较高 大蒜出口集中在东南亚地区和美国,主要出口至印度尼西亚。2023年出口额排名前十的出口目的地国家为:印度尼西亚、美国、马来西亚、越南、菲律宾、孟加拉国、荷兰、泰国、阿联酋、沙特阿拉伯。据中国海关数据显示,近五年出口目的地国家更加集中。2023年出口前十名国家出口量、出口额分别占总出口量、出口额的70.61%、65.44%,分别比2019年增加4.29、3.53个百分点。2023年东南亚地区出口量占53%、出口额占41%左右。其中印度尼西亚是最大的出口目的地国家,其出口量、出口额近五年在中国大蒜出口目的地国家中均位列第一,2023年对印度尼西亚出口量为57.05万吨、出口额为6.01亿美元,分别占总出口量、总出口额的24.94%、19.39%(图2、图3)。出口国家或地区集中度过高,加大了中国大蒜出口国际贸易风险,一旦主要出口目的地国家出现贸易政策变动或市场需求减少,将直接影响到大蒜的出口价格和数量。 (二)分品种看,鲜或冷藏的蒜头主要出口目的地为东南亚地区,干大蒜主要出口目的地为美国 分品种来看,出口额从大到小依次为:鲜或冷藏的蒜头主要出口目的地为东南亚地区的印度尼西亚、越南、马来西亚等国家(图4-图12)。据中国海关数据显示,2023年中国对东南亚地区的鲜或冷藏的蒜头出口额占同品类出口总额的60%,其中印度尼西亚占27%。干大蒜主要出口目的地为美国,2023年出口额占同品类出口总额的39%。制作或保藏的蒜制品主要出口目的地为美国、菲律宾,2023年出口额分别占同品类出口总额的54%、17%。用醋或醋酸制作或保藏的大蒜主要出口目的地为韩国,2023年出口额分别占同品类出口总额的55%。其他鲜或冷藏的大蒜主要出口目的地为美国、荷兰、日本,2023年出口额分别占同品类出口总额的45%、12%、12%。鲜或冷藏的蒜苔及蒜苗(青蒜)主要出口目的地为韩国、马来西亚、日本,2023年出口额分别占同品类出口总额的42%、19%、19%。盐水大蒜主要出口目的地为日本、希腊、伊拉克,2023年出口额分别占同品类出口总额的38%、13%、12%。冷冻蒜苔及蒜苗(青蒜)主要出口目的地为日本,2023年出口额分别占同品类出口总额的69%。冷冻蒜头主要出口目的地为日本、韩国,2023年出口额分别占同品类出口总额的67%、33%。 四、中国大蒜出口价格分析 (一)大蒜出口平均价格低于世界平均价格,出口定价话语权较弱 中国大蒜出口量多、额少,出口平均单价低于世界大蒜的平均出口价格。据联合国粮农组织和中国海关数据显示,2022年中国大蒜出口平均单价为1081美元/吨,低于世界大蒜平均出口价格的16.28%。中国大蒜资源丰富,但出口定价权却主要掌握在外国进口商手中,导致中国大蒜出口定价权较弱的原因,一是中国大蒜出口企业产能分散,企业之间存在恶性竞争,缺乏统一的价格形成机制,议价能力薄弱;二是出口产品附加值低,中国大蒜产品主要以原料和初加工产品为主,加工链条简单,科技含量、附加值、副产物利用率低,在国际市场中难以占据竞争优势。 (二)分地区看,不同出口目的地的价格存在差异 中国大蒜出口到不同国家和地区的价格存在差异。总的看,对北美洲、欧洲国家出口的平均单价高于对东南亚国家出口的平均单价,2023年大蒜出口平均价格从高到底排序为:美国2708.48美元/吨、荷兰1840.866美元/吨、菲律宾1286.85美元/吨、沙特阿拉伯1268.21美元/吨、阿联酋1253.06美元/吨、马来西亚1200.70美元/吨、印度尼西亚1053.70美元/吨、越南1026.26美元/吨、泰国1007.93美元/吨、孟加拉国892.52美元/吨(图13)。不同出口目的地的价格差异与不同目的地市场的供需状况、运输成本、关税和贸易壁垒等因素有关。 (三)分品种看,不同出口产品类型的价格存在差异 大蒜出口价格受到产品类型和加工程度的影响,2023年中国大蒜出口平均单价从低到高排序为:鲜或冷藏的蒜头1120美元/吨、盐水大蒜1590美元/吨、其他鲜或冷藏的蒜头1980美元/吨、用醋或醋酸制作或保藏的大蒜2120美元/吨、干大蒜2850美元/吨、冷冻蒜头3000美元/吨、制作或保藏的蒜制品4080美元/吨(图14),制作或保藏的蒜制品价格为鲜或冷藏的蒜头价格3.64倍,精深加工的蒜制品出口价格明显高于初级产品价格。 从价格变化看,鲜或冷藏的蒜头2023年出口单价为1120美元/吨,相比于2019年的1090美元/吨,年均增长率为0.68%。干大蒜2023年出口单价为2850美元/吨,相比于2019年的2320美元/吨,年均增长率为5.70%。其他鲜或冷藏的大蒜2023年出口单价为1980美元/吨,相比于2019年的1880美元/吨,年均增长率为1.33%。制作或保藏的蒜制品2023年出口单价为4080美元/吨,年均增长26.7%。精深加工的蒜制品出口价格增速远远高于初级产品。 综上所述,中国大蒜出口贸易在国际市场占据重要地位,具有较强的竞争优势,但是同时面临着诸多的风险与挑战。首先,出口“量多额少”,缺乏国际市场定价权。鲜或冷藏的蒜头等初级产品出口占据较大比重,由于出口结构单一、产品附加值低,在国际市场上的价格谈判能力较弱,容易受到国际市场价格波动的影响。第二,出口目的地国家或地区集中度过高,市场依赖度较大。中国大蒜出口主要集中在东南亚和北美洲地区,尤其是对东南亚国家的出口额占大蒜出口总额的41%,这种高度依赖特定市场的情况大大增加了中国大蒜出口贸易风险。总之,为了应对目前大蒜出口的风险挑战,中国大蒜产业发展需要采取积极的政策与措施,如开拓新的出口市场、提高产品质量和附加值、加强风险管理和建立完善预警机制等。 附图

图1 2019-2023年中国大蒜出口量、出口额增长率

数据来源:中国海关

图1 2019-2023年中国大蒜出口量、出口额增长率

数据来源:中国海关

图2 2023年中国大蒜主要出口目的地国家出口量占比

数据来源:中国海关

图2 2023年中国大蒜主要出口目的地国家出口量占比

数据来源:中国海关

图3 2023年中国大蒜主要出口目的地国家出口额占比

数据来源:中国海关

图3 2023年中国大蒜主要出口目的地国家出口额占比

数据来源:中国海关

图4 2023年中国鲜或冷藏的蒜头主要出口目的地国家出口额占比

数据来源:中国海关

图4 2023年中国鲜或冷藏的蒜头主要出口目的地国家出口额占比

数据来源:中国海关

图5 2023年中国干大蒜主要出口目的地国家出口额占比

数据来源:中国海关

图5 2023年中国干大蒜主要出口目的地国家出口额占比

数据来源:中国海关

图6 2023年中国制作或保藏的蒜制品主要出口目的地国家出口额占比

数据来源:中国海关

图6 2023年中国制作或保藏的蒜制品主要出口目的地国家出口额占比

数据来源:中国海关

图7 2023年中国用醋或醋酸制作或保藏的大蒜的主要出口目的地国家出口额占比

数据来源:中国海关

图7 2023年中国用醋或醋酸制作或保藏的大蒜的主要出口目的地国家出口额占比

数据来源:中国海关

图8 2023年中国其他鲜或冷藏的大蒜的主要出口目的地国家出口额占比

数据来源:中国海关

图8 2023年中国其他鲜或冷藏的大蒜的主要出口目的地国家出口额占比

数据来源:中国海关

图9 2023年中国鲜或冷藏的蒜苔及蒜苗(青蒜)的主要出口目的地国家出口额占比

数据来源:中国海关

图9 2023年中国鲜或冷藏的蒜苔及蒜苗(青蒜)的主要出口目的地国家出口额占比

数据来源:中国海关

图10 2023年中国盐水大蒜的主要出口目的地国家出口额占比

数据来源:中国海关

图10 2023年中国盐水大蒜的主要出口目的地国家出口额占比

数据来源:中国海关

图11 2023年中国冷冻蒜苔及蒜苗(青蒜)的主要出口目的地国家出口额占比

数据来源:中国海关

图11 2023年中国冷冻蒜苔及蒜苗(青蒜)的主要出口目的地国家出口额占比

数据来源:中国海关

图12 2023年中国冷冻蒜头的主要出口目的地国家出口额占比

数据来源:中国海关

图12 2023年中国冷冻蒜头的主要出口目的地国家出口额占比

数据来源:中国海关

图13 2019-2023年中国大蒜主要出口目的地国家出口平均价格比较

数据来源:中国海关

图13 2019-2023年中国大蒜主要出口目的地国家出口平均价格比较

数据来源:中国海关

图14 2019-2023年中国大蒜主要品种出口平均价格比较

数据来源:中国海关

附表

图14 2019-2023年中国大蒜主要品种出口平均价格比较

数据来源:中国海关

附表

表1 2019-2023年中国大蒜出口贸易情况

四、2024年大蒜主产省播种期天气基本情况及未来天气预测(农业农村部大蒜市场分析预警团队会商分析师 国家气象中心 李祎君 赵晓凤) 2024年大蒜播种以来,主产省大部光温水匹配好、土壤墒情适宜,播种出苗顺利,长势良好。 适播期内主产省光温正常、土壤墒情适宜,利于播种出苗。10月上中旬,主产省大部光温条件接近常年同期,降水量普遍有25~50毫米,10厘米土壤墒情监测显示大蒜主产省墒情适宜,利于适时整地适墒播种及出苗。10月中旬江苏盐城产区受台风降水影响,雨量有50~100毫米、雨日5~8天,大丰等地土壤偏湿,大蒜播种略有延后。 10月下旬以来主产省温高光足,大蒜幼苗长势良好。主产省气温较常年同期偏高2~4℃,同比接近或略偏高于上年同期;土壤墒情适宜,水分条件接近上年同期,利于大蒜幼苗稳健生长。但水热充足易于形成旺长,增加冬季低温冻害风险。 预计12月,主产省气温接近常年同期到略偏高,山东、江苏等省主产区降水偏多2~5成,水热条件总体利于大蒜冬前形成壮苗和安全越冬。 五、近期大蒜产品库存情况分析(大蒜市场分析预警团队会商分析师 卓创资讯 崔晓娜) 2024年9月初国内冷库蒜库存量为440多万吨,本产季冷库蒜库存量同比增加3.75%。2024年夏季产新的大蒜部分区域单产下降,但受种植面积同比增加影响,总产量同比增多,从而使得本产季冷库蒜库存数量同步增加。2023年北方蒜区秋播面积同比增加16.04%,2024年夏收大蒜产量同比增加18.72%。产量同比增加是使得库存量同比增多的主要原因。 9月中旬前后冷库蒜成交量开始增加,10月20日产地蒜价上涨后国内市场对大蒜的需求量出现缩减。11月份,冷库蒜库存消耗过程中出口规格货源占比增加,国内市场对冷库蒜的需求量占比缩小。 冷库蒜交易以来的库存消耗情况,主要受到国内外市场季节性需求规律的影响。国内市场,9月下旬-10月份属于国内市场需求旺季,双节刺激国内需求量增加。10月-11月份属于出口旺季,主要与印度尼西亚对中国大蒜的配额采购政策及其他贸易伙伴圣诞节、元旦等备货影响。 12月份国内市场处于季节性需求淡季,出口亦会出现季节性缩量,冷库蒜库存消化速度放缓的概率较大。1月份受到国内外市场春节前备货的影响,冷库蒜库存消耗比例将加大。2-4月份,云南鲜蒜进入产新阶段,国内市场需求占比将增加,届时将挤占北方冷库蒜的市场份额,冷库蒜消耗比例或减少。当前库内剩余货源供应充足,可满足2025年夏收新蒜上市前的市场需求,预计期末库存存在结余。 六、山东:预计2024年大蒜秋播面积比去年增加5%(大蒜市场分析预警团队省级分析师 山东省农业科学院 孙家波、会商分析师 金乡县农业农村局 王乃建) 上季大蒜的收益是决定下季大蒜种植面积的主要因素。今年的大蒜行情较好,一定程度上刺激了蒜农的种植积极性,大蒜播种面积增加;但同时受到蒜种成本过高、劳动力减少、机械化滞后等多重因素的影响,大蒜播种面积增加的幅度有限。预计2024年山东省大蒜秋播面积比去年增加5%左右。结合实际调查情况,具体分析如下: 主产区:包括金乡产区、兰陵产区和莱芜产区,主要表现为主产县的主产乡镇增幅较小、副产乡镇增幅较大,其中金乡主产区增3%左右,兰陵主产区增5%左右,莱芜产区基本持平。 副产区:包括牡丹产区、聊城产区和商河产区,主要表现为副产县的主产乡镇增幅较大、副产乡镇增幅较小,其中牡丹副产区增15%左右,聊城副产区增6%左右,商河副产区增12%左右。 苔蒜产区:包括平度市、广饶县、惠民县等,秋播面积变化不明显,增幅不大。 气象因子是影响大蒜产量的重要因素。今年的蒜种瓣相对较小,但播期普遍提前了3~5天;9月底出现了3天高温,10月上旬温度不高,但10月中旬一直到现在的温度高于去年,对大蒜生长较为有利。通过观察测量,今年的大蒜苗情好于去年,主要表现为叶片长、叶片数多、根条数多,其中一类苗约占30~35%、二类苗约占55~60%、三类苗约占10~15%。 七、河南:秋播大蒜种植面积稳中有升(大蒜市场分析预警团队会商分析师 河南省农业科学院农业信息技术研究所 李国强) 河南省大蒜种植主要集中在杞县、通许、开封和中牟,是中国第二大大蒜种植区。据统计,2024年主产县秋播大蒜种植面积为137.22万亩,其中杞县77万亩,开封祥符区19万亩,通许县19.5万,中牟县21.72万亩。与2023年主产县秋播大蒜播种面积相比,播种面积增加3.14%。由于2024年秋播大蒜播种后期,蒜种价格上涨,限制了大蒜播种面积进一步增加。 河南省大蒜以种植晚熟大蒜品种为主,约占65%,早熟大蒜品种约占35%。晚熟品种在10月5-15号播种,次年5月20号前后收获。早熟品种在10月1号前后播种,次年5月10号前后收获。河南大蒜亩产量约2000斤(重茬地块)-3500斤(无重茬地块)。河南大蒜播种与收获仍以人工为主。受种植方式影响,大蒜整个生长季总投入较高,约5000元/亩。其中人工播种约需360-400元/亩,人工收获约需1200-1600元/亩,蒜种成本需约1000-1500元/亩(用种量约300斤/亩)。 河南省大蒜以省外销为主,部分大蒜收储企业有大蒜出口业务,主要出口到印度尼西亚、马来西亚和美国等地。以中牟县为例,大蒜70%外销至杞县、金乡等地,30%在本地销售。受环境政策影响,中牟县以销售初级农产品为主,蒜米等深加工较少。

八、江苏:大蒜主产区周边播种面积稳步增加(大蒜市场分析预警团队会商分析师 江苏省徐州市农业科学院 杨峰) 2023年江苏省大蒜面积123万亩,2024年根据上报数据,结合实地调查江苏省大蒜面积139万亩,其中徐州市114万亩,盐城市25万亩,比2023年增13%,因为2023年大蒜实际种植面积高于123万亩,所以今年增幅调整为10%。增加部分主要体现在向主产区周边辐射,主产区面积变化不大,辐射区主要是主产区的种植大户外出包地种植。原因是大蒜近几年效益稳定,粮食价格下降,种粮向种蒜转变。 大蒜播种期间江苏省总体气象条件较适宜,徐州产区非常适宜,各种条件较好,大蒜出苗好,现阶段长势良好,个别县区长势过旺,8叶1心越冬。盐城产区受台风影响,播种偏晚,苗期田间有渍害现象,总体影响不大。如果后期大蒜生长期间内没有极端天气,正常情况下预计2025年收获总产会高于今年。

九、2024年大蒜区域分布情况(大蒜市场分析预警团队会商分析师 山东农业大学 柳平增 郭鸿雁) 一、大蒜种植生产区域分布情况 (一)种植区域分布 中国大蒜种植区域相对集中,主要分布在山东、河南、江苏、河北四省,且山东、河南、江苏、河北四省种植面积占全国50%以上。其中山东约占全国总种植面积的22%,江苏约占14%,河南约占13%,2024年全国大蒜种植面积相比2023年增长约5%。 大蒜种植品种呈区域性分布,在山东省,鲁西南金乡蒜区主要种植太空早熟、杂交晚熟及金乡白皮大蒜;鲁南兰陵蒜区主要种植苍山大蒜和二水早;鲁中、西北大蒜种植区主要种植的大蒜品种有红皮大蒜、白皮大蒜及苍山大蒜等。河南省杞县主要种植紫皮蒜和白皮蒜;中牟县主要种植中牟大白蒜、牟蒜1号及早熟蒜。江苏省邳州主要种植邳州白蒜、杂交红蒜及金乡白皮大蒜;盐城大蒜种植区则以青龙白蒜为主。河北省永年种植区主要种植传统的四、六、八瓣白皮蒜;大名主要生产蒜种。云南省主要种植品种包括多瓣紫皮蒜和独头蒜。四川省则以生产独头蒜蒜种出名,品种多为二水早、红七星等。 (二)各产区种植成本 各产区种植成本差距较大。2024年江苏邳州种植成本最高约5600元,其中人工、地租和蒜种是主要的成本构成,分别占总成本的33.8%、26.7%和23.2%。山东金乡次高约5500元,其中蒜种、人工和地租分别占总成本的36.3%、32.7%和14.5%。中牟、杞县、兰陵地区种植成本处于中间水平。莱芜种植成本相比较低。 种植成本呈现波动上升的趋势。以金乡为例,从2014年到2024年,种植总成本呈现出波动上升的趋势。2014年-2016年,成本从2400元逐步攀升至5000元的高峰,2018年成本有所下降,接近3000元,但随后再次上升,并在2024年达到高峰,约5500元。 二、大蒜加工区域分布情况 (一)冷库分布 大蒜冷库分布以山东为主,中国大蒜冷库存储总库容约1000万吨,其中山东省库容占比为73.06%,河南省库容占比为17.45%,江苏省库容占比为8.72%。 (二)大蒜加工企业区域分布 我国大蒜加工企业区域分布集中。以2024年10月18日统计数据(数据来源:爱企查)为例,中国大蒜企业共有41792家。山东省有24416家,占全国的58.4%;江苏省占全国8.6%;河南省占全国11.4%;河北省占全国5%。 三、大蒜消费贸易区域分布情况 (一)消费流向 大蒜按照不同的规格品类输送到不同的地区和市场。山东金乡产区60%为混级蒜,40%为级蒜。其中金乡蒜80%用于出口,20%用于内销。河南产区混级蒜80%内销,20%出口。江苏邳州净蒜70%用于国内北上广深及江浙沪大型批发市场及商超销售,30%用于小规格出口。 (二)南北消费差异 南北方消费者对大蒜的消费习惯差异明显。北方地区以鲜食为主,大蒜作为家庭日常食材需求量大。南方地区以调味品用途为主,近年来南方城市的大蒜销量显著增长。

十、近期北京新发地市场大蒜销售情况 一、基本情况 11月份以后低级别大蒜的价格有所上涨。2024年8月份以后,大蒜的价格基本上保持稳定,虽然有一些波动,但是波动的幅度都很小,大多属于随机性波动,不具有趋势性。只是进入11月份以后,大蒜价格波动的幅度稍微明显一些,价格上涨属于实质性上涨。11月15日,新发地市场直径6.5cm、6.0cm、5.5cm和5.0cm的江苏邳州大蒜市场批发价格每斤分别为7.3-7.5元、6.6-6.9元、6-6.4元和5.4-5.6元,分别比8月15日高0.1-0.3元、0.3-0.6元、0.1-0.3元和0.4-0.6元。11月15日,新发地市场直径5.0cm的河南杞县市场批发价格每斤为4.9-5.0元,比8月15日高0.4-0.5元。 二、价格波动的原因 低级别大蒜价格上涨有多个原因。一是近期出口的大蒜中大多以低级别的大蒜为主,因为低级别大蒜的价格相对较低,国外需求量较大;二是国内电商直接从产地发货,电商用蒜也以低级别的为主;三是高级别大蒜价格过高抑制了消费。 三、短时间内大蒜价格以稳为主 最近1年多,大蒜价格始终保持高位运行的状态,在近几年同期处于高点,造成这种现象的主要原因既有因灾减产,供应能力不足;也有农户、储存商户都有较高的预期相关。近期销量较大的是低级别大蒜,低级别大蒜的收储成本相对低一些,储存商在近期都有比较丰厚的获利空间;而收储成本较高的高级别大蒜,近期价格基本上保持稳定,储存商获利空间收窄,不排除他们也有较高的预期。目前的大蒜都已经入库,如果没有资金压力的话,销售压力也不大,价格暂时居高难下。 十一、上海农产品中心批发市场2024年大蒜行情及后期价格趋势分析 市场大蒜品类销售主要以蒜头及蒜米为主,蒜头主产地主要以山东兰陵及江苏邳州为主,2024年市场蒜头日销售量约8吨,年交易量约2900吨左右,目前价格8-12元/公斤;蒜米主产地主要以山东兰陵为主,2024年日销售量约5吨,年交易量约1800吨左右,目前价格8-9元/公斤。 2023年大蒜价格6-10元/公斤,2024年价格同比上涨约25%;2023年蒜米价格6-7元/公斤,2024年价格同比上涨约30%,价格波动主要原因:一是2024年大蒜种植面积同比2023年有所减少;二是2024年大蒜产地受炎热天气影响,导致产量降低。 预测2024年后期大蒜及蒜米价格波动幅度较小保持平稳。由于2024年价格行情较好,预测2025年将扩大种植面积,价格行情将略低于2024年。

附件下载:

紫米美村

紫米美村